1998年4月の新日銀法の実施から2005年頃までの日銀の金融政策について、1998年4月から2005年4月まで日本銀行政策委員会審議委員を務めた学者が分析した書。

この時期の日本経済は、バブル崩壊後の資産価格下落、証券準大手の三洋証券の倒産に印象的な金融システム不安の深刻化、それらの波及による消費者物価指数の緩やかな低下など非常に厳しい状況であり、短期金利はゼロまで、長期金利は史上最低の水準にまで低下していた。

日銀は当時、「ゼロ金利政策」や「量的緩和策」といったいわゆる「時間軸政策」のほか、ゼロ金利を実現するのに必要な量よりもさらに多くの流動性の供給、その裏での「非伝統的な資産の購入(株式や資産担保証券)」などの常識はずれな政策を行っており、批判も多かった。

しかしながら、これらの政策はのちにBernanke and Reinhart(2004)が説明した、ゼロ金利下において経済を刺激しうる金融政策の3タイプに合致するものであり、日銀はいわば理論を先取りする形で政策を実行していたと考えられる。

ゼロ金利下における3つの金融政策

タイプ1:将来の金融政策ないし短期金利についての予想のコントロール

将来の金融政策経路について何らかのコミットメント(約束)をすることによって、そうでない場合とは異なった水準に、将来短期金利の予想値、従って現在の中長期金利を誘導する。

タイプ2:特定の資産の大量購入

ある特定の資産を大量購入して、中央銀行のバランスシートの構成要素間の比率を変えることにより、市場に存在する各資産の比率に影響を与え、その資産価格に影響を与えようとする政策。

タイプ3:中央銀行のバランスシートの規模の拡張

マネタリーベースを増大させる政策。

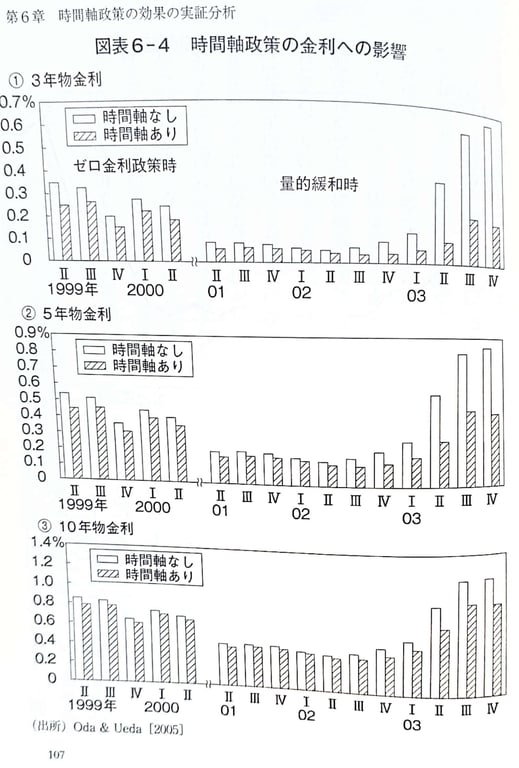

実証分析的には、日銀の時間軸政策(タイプ1)は、1999年の導入当初と2002年後半以降にはそこそこの影響を金利体系に与えた。また、短期金融市場における銀行の資金調達コストに含まれるリスク・プレミアムを押し下げる効果を持っていた。さらに、本来は政府が対処すべき問題である金融システム不安の解消にも役立つ側面があり、その意味では日本経済を大きく下支えていたと言える。

他方で、タイプ2や3は理論的にも実証的にもその有効性ははっきりしない。さらに、(現在の日銀がそうであるように)タイプ3の政策を続けるうちに中央銀行はよりリスクの高い資産の購入を必然的に迫られるようになり、結果的にタイプ2の政策を内包することになる。その意味では、タイプ2とタイプ3は地続きの政策であり、タイプ2に有効性があるなら、タイプ3にも有効性はあると考えられるが、その結論は本書にはない。

タイプ2と3の効果はさておき、タイプ1についてはその効果が確かに発揮されていたようだが、それでもなおデフレを短期に収束させるに至らなかったのはなぜか。あるいは1%前後の成長率をうろうろする「失われた10年」は結局のところ何によるものだったのか。この論点についての筆者のスタンスはそれほど明確ではないが、まず実体経済の停滞、一般物価の下落、資産価格の下落という連関はあるものの、本質的には別々の現象を区別しない日本のデフレ議論に釘を差しつつ、少なくとも一般物価の下落が根本的な要因ではないとする。他方でこの間の資産価格の下落率は大恐慌時に匹敵する深刻さであり、一般物価を含む実体経済全体に大きな影響を与えた可能性があるとする。

さらに実物的な側面にも目を向け、何らかのマイナスの生産性ショック(※)が生じたことに応じて、市場経済の自律的な調整=「構造調整」の過程に入り、長期間にわたる過剰設備・過剰雇用・過剰債務の発生が生じていたとする。この調整を短期間に終わらせようという改革的な努力もなされ(いわゆる「構造改革」)、例えば通信分野における規制緩和、金融ビッグバン、M&A関連の法制整備などが行われたものの、結果的に調整は10年もの月日を要したわけで、マイナスの生産性ショックの影響がそれだけ大きかったとひとまずは結論付けている。

※生産性ショックの要因は定かではないものの、戦後続いた欧米経済へのキャッチアップの過程が1980年代のどこかで終了したことにより、社会・経済体制そのものの歪みが露呈し、その変革を模索するフェーズに入った可能性と、1980年代後半からの動きが資産価格だけでなく設備投資の期待利潤率を含めてバブルであり、期待利潤率が修正された時点で、過大に進んだ資本蓄積が生産性・利潤率が下落したときのような影響を発生させた可能性の2つを指摘している。

他方で「負の金融的アクセラレーター」の効果にも着目している。バブル崩壊後、資産価格の下落によって金融機関の不良債権比率は増大していた。そのことの企業への影響は実証的に明確化されてはいなかったが、当時最新の研究を参照しつつ、貸し手側(金融機関)のバランスシートの悪化が大企業や中小企業の設備投資へ負の影響をもたらすことから、資産価格の下落が、貸し手と借り手の双方のバランスシートを痛めつけ、これが設備投資の低迷につながり、一段と経済悪化と資産価格の下落を招くという「負の金融的アクセラレーター」の効果が働いていた可能性を指摘する。

さらには自己資本制約の問題から金融機関に不良債権を会計的に認識するだけの体力もなく、政府サイドからの抜本的な政策的取り組みも遅れたために、不良債権問題の解決は先送りにされ続け、そのことが経済の調整局面をより深く長いものにしてしまったという。

ところで現在においても金融緩和政策の出口についてはどの中央銀行もその一挙手一投足が注目されている状況であるが、将来の緩和を前借りするタイプ1の政策には決定的な弱点が2つある。

1つはこの政策が、金融政策とは別に経済へのポジティブなショックが起こり流動性の罠から脱出する期待があってはじめて意味を持つという点である。それはこの政策を実施することが、デフレ脱却に何年かかるかまったくわからないことを認めることと同義である。

もう1つの弱点は、未来において過去の約束を守るべく、流動性の罠を脱却し物価が上昇しはじめている状況においてもなお緩和を緩められないという点であり、それゆえに過度なインフレを招く可能性がある。とはいえ実際に約束を守るかどうかは中央銀行の裁量次第であり、中央銀行は自らの信用を取るか、信用を犠牲にして過度なインフレを食い止めるか、という2つの選択肢を天秤にかけるのである。むろん後者を選べばその中央銀行は二度とタイプ1の政策は使えなくなる。

リーマンショックやコロナショックを経て「失われた10年」が「失われた30年」になり、量的緩和政策が量的・質的金融緩和政策(異次元緩和政策)となった現在、日銀はなおもこの2つの弱点に直面している。